@fanxy

2020-06-07T13:12:36.000000Z

字数 8593

阅读 3246

第十六讲 系统性金融风险III:大数据分析方法简介与应用

樊潇彦 复旦大学经济学院 金融数据

1. 为什么需要大数据方法?

给定解释变量 和被解释变量 ,传统计量经济学的方法是寻找参数 ,使样本估计值 “接近” 真实值 ,常用的准则是残差平方和(Residual Sum of Squares, RSS)最小。

- 以OLS估计为例,假定 ,在一定的条件下,其中:

- 当 为离散变量时,在一定的假定条件下,用Logit模型可以估计 的概率:

在大数据环境下,样本量(也称为观测数) 和解释变量的个数(也称为特征数) 都很大。当 时称为高维数据,此时传统的计量经济学方法不再适用,需要有新的估计方法。

2. 金融和商业预测中常用的大数据方法

以下介绍借鉴了James et al.(2015)、Bajari et al.(2016)和Shi(2020)等。

2.1 支持向量机(support vector machines, SVM)

支持向量机估计量定义如下(损失函数 ,调节参数 ,为单位向量):

2.2 岭回归(Ridge regression)与套索回归(LASSO regression)

- 岭回归估计量定义如下(损失函数 ,调节参数 ):

- 套索回归估计量定义如下(损失函数 ,调节参数 ,为单位向量):

James et al.(2015)指出:“一般情况下当一小部分预测变量是真实有效的,而其他预测变量系数非常小或者等于零时,LASSO要更为出色;当响应变量是很多预测变量的函数,并且这些变量系数大致相等时,岭回归较为出色。”

2.3 基于树的回归方法(tree-based regression)

基于树的回归和分类方法是将预测变量空间划分为一系列简单区域,由于划分过程可以被概括为一棵树,因此也称为决策树(decision tree)方法。下面介绍最基本的回归树方法,以及袋装法、随机森林和提升法三种改进方法。

1. 回归树(regression tree)

根据Breiman et al.(1984),回归树是传统的非参估计中核估计方法的替代形式(an alternative to kernel regression)。给定数据 ,建立回归树的过程可以分为两步:(1)将预测变量空间分割成 个互不重叠的区域 ;(2)对落入区域 的每个观测值做同样的预测,预测值 等于上训练集的响应值的简单算术平均。估计量为:

2. 袋装法(bagging, or bootstrap averaging)

回归树方法最大的缺点是不稳定,回归结果对树的深度(depth of the tree)和分叉标准非常敏感。Breiman(1996)提出的袋装法(bagging, or bootstrap averaging)可以有效地解决这一问题,思想是先选取组自助样本(boostrap sample),然后对每组样本数据进行回归树估计,最后求估计结果的均值。袋装法的估计量为:

3. 随机森林(random forest)

Breiman(2001)提出的随机森林(random forest)方法也可以视为对回归树方法的一种改进,基本思想是每次在对树做分叉之前,先随机选出 个解释变量,对剩下的变量做树的分叉,调节参数是树的深度和 。

4. 提升树(tree boosting)

根据Shi(2020)的课件,提升树方法有三个调整参数:树深(the tree depth)、缩减参数(the shrinkage level,)和迭代次数 ,遵循以下步骤:

- 令迭代次数 ,使用原始数据 生成树 ,保存预测 ,其中

是一个收缩调整参数。保存残差 。更新 。 - 在第 次迭代中,使用数据 来生成树 。保存预测 。保存

残差。更新 。 - 重复步骤2,直到 。

提升树方法可用gbm包实现,ShiLin et al.(2020) 用该方法分析和预测了北京的房价,得到了比OLS估计更好的样本外,R程序可下载。

2.4 神经网络(neural network, NN)

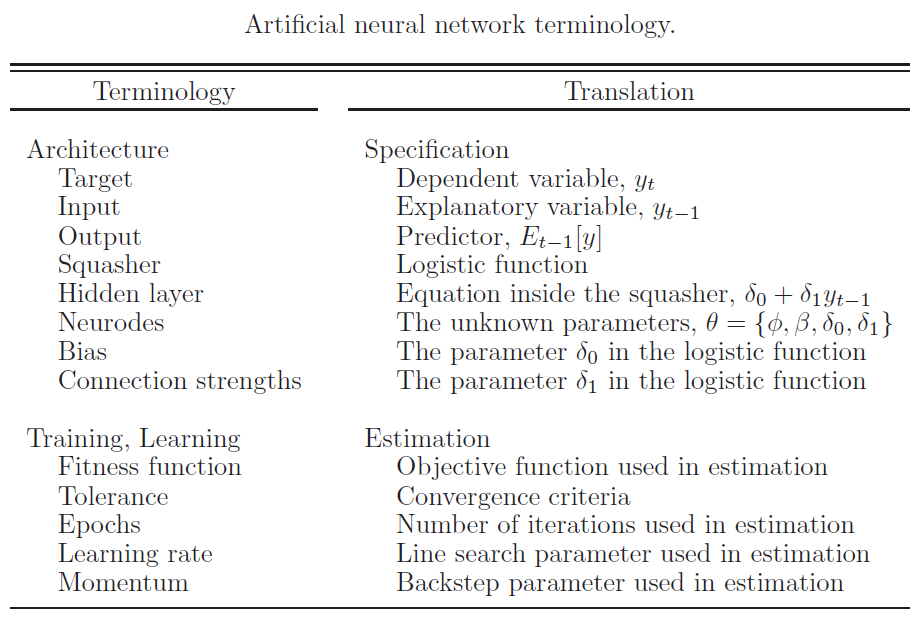

Martin et al.(2013) 第19章给出了神经网络和AR(1)回归的关系:

下面是Martin et al.(2013)的表19.3,从中可以看到神经网络和计量经济学术语的联系:

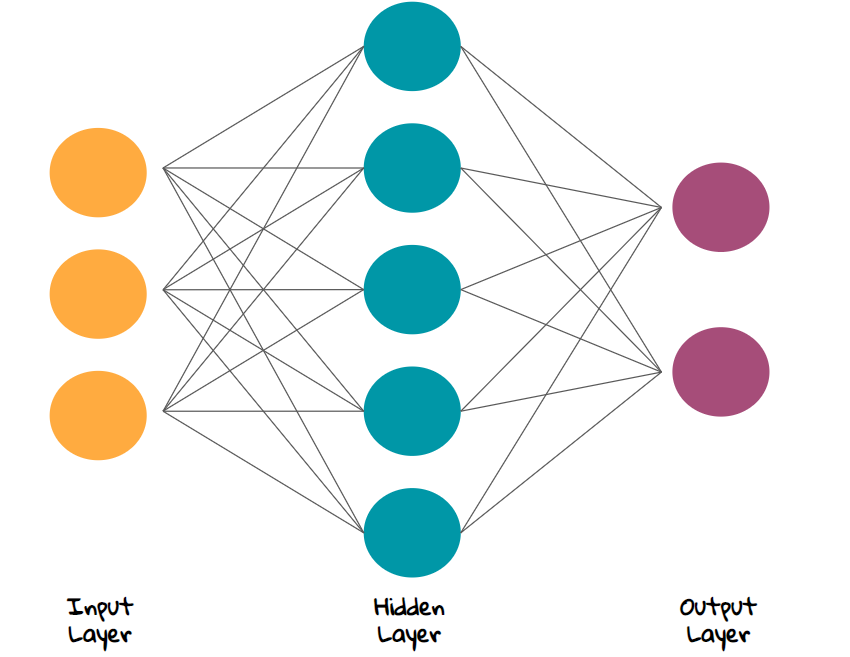

Shi(2020)指出,从统计学家的角度来看神经网络是一种特殊类型的非线性模型。 层神经网络模型可以写成:

其中:

- 第 个隐藏层(hidden layer) 有 个输入, 为原始输入数据。

- 为第 个隐藏层的输出,最后一层的输出为估计值 。通常采用线性形式,所有的 为待估计参数。

- 第 层的输出经激活函数 变换,成为下一层的输入。 激活函数可以是一个特征函数或一个简单的非线性函数,常用的选择有sigmoid函数 或整流线性单元等。

神经网络的应用示例可参见Sanjiv Ranjan Das 在线教材。

3. 系统性风险分析的应用

3.1 Diebold and Yilmaz(2003):风险溢出指数(SOI)

假定对均值为零的时序向量 可以建立以下的VAR(1)模型:

残差协方差矩阵 唯一的下三角Cholesky因子(unique lower‐triangular Cholesky factor)记为,即 ,上式可改写如下( 其中 ):

记 ,则对未来一期的预期误差(1-step-ahead error)等于:

相应的方差(1‐step‐ahead error variances)矩阵:

定义自方差占比(own variance shares, OVS)和交叉方差占比(cross variance shares),后者也称为溢出指数(spillover index, SOI):

对于VAR(p)和多步向前预测(h-step-ahead forcast),可以做类似定义。Klößner and Wagner(2009)提供了

SOM程序,以及fastSOM包计算SOI,但运行速度很慢。3.2 Barigozzi and Brownlees(2019):风险溢出矩阵的LASSO估计

对均值为零的时序向量建立以下的VAR(p)模型(其中 ,为逆协方差矩阵):

对第 个变量可以写为:

此外,设定同期方程(contemporaneous equations):

两式合并有:

通过最小化损失函数 估计参数 :

显然,上述方法的待估参数的个数为 ,给定样本量当 很大时无法得到一致估计,因此考虑下述LASSO回归方法:

其中 是调节参数, 是通过回归VAR(p)方程得到的有偏估计量。利用偏相关系数的定义 可计算 。

显然,当 很大时,LASSO估计会把 中很小的参数变为零,最终得到的关联网络 会变得非常稀疏,从而可以更好地展示节点之间的关键作用。Browness提供了nets包以及示例程序。

4. 补充阅读材料

Gu et al.(2020)调查了1957年至2016年交易的3万只个股,利用机器学习(ML)的几种技术研究了数百种可能的预测信号,结果发现在这项具有挑战性的任务中,ML比传统分析有显著优势。Chicago Booth Review总结了文章的几个主要发现:(1)决策树和神经网络是预测资产价格最有效的ML形式。使用决策树,计算机学会以扩张性流程图的方式进行思考,并进行多次迭代。神经网旨在模仿生物神经网络,这种技术在模拟非线性和互动模式方面特别有用。(2)在研究人员调查的近100个特征中,最成功的预测因素是价格趋势、流动性和波动性。(3)机器在预测大的、流动性强的股票的风险溢价方面比预测小的、流动性较差的股票要好。Matlab程序和数据可从Dacheng Xiu 的个人主页下载。

Das, S.R. 2017: Data Science: Theories, Models, Algorithms, and Analytics, Online textbook

参考文献

- Bajari, P., D. Nekipelov, S.P. Ryan, and M.Y. Yang 2015: Machine learning methods for demand estimation, American Economic Review, Vol.105(5), P481–85

- Barigozzi, M. and C. Brownlees 2019: NETS: Network estimation for time series, Vol.34(3), P347-364, R package: nets

- Diebold, F.X. and K. Yilmaz 2009: Measuring Financial Asset Return and Volatility Spillovers, with Application to Global Equity Markets, The Economic Journal, Vol.119(534), P158-171

- Gu, S.H., B. Kelly, and D.C. Xiu 2020: Empirical asset pricing via Machine Learning, Review of Financial Studies, Vol.33(5), P2223-2273

- James, G., D. Vitten, T. Hastie, R. Tibshirani 著:《统计学习导论:基于R应用》,王星译,机械工业出版社,2015,(在线课程链接)

- Klößner, S. and S. Wagner 2009: Exploring All Var Orderings For Calculating Spillovers? Yes, We Can! — A Note On Diebold And Yilmaz(2009), Journal of Applied Econometrics, Vol.29(1), P172-179, Data and Code

- Lin, W., Z.T. Shi, Y.S. Wang, and T.H. Yan 2020, Unfolding Beijing in a Hedonic Way, Working Paper

- Martin, V., A. Hurn, and D. Harris 2013: Econometric modelling with time series: specification, estimation and testing(Themes in Modern Econometrics), Cambridge University Press, United States of America

- Shi, Z.T. 2020: Prediction-oriented algorithms, Lecture Notes in Computational Methods in Economics(Econ5170, CUHK)