@fanxy

2020-04-05T05:01:27.000000Z

字数 6794

阅读 5695

第六讲 计量回归基础与应用(I)

樊潇彦 复旦大学经济学院 金融数据

setwd("D:\\...\\Ch06")rm(list=ls())install.packages(c("sandwich","lmtest")) # OLS检验install.packages(c("gvlma","car")) # 异方差和自相关残差调整load("Ch06_Data.RData")

1. 计量回归模型分类

根据数据类型分类(括号中为适用问题的例子):

连续 离散 连续 线性回归(CAPM模型等)和非线性回归 方差分析(如行业、地区、股权结构等因素对资产收益的影响) 离散 广义线性模型(如分红、配股、并购等决策的影响因素) 根据数据性质分类:

- 截面数据(cross-section):如上

- 面板数据(panel):固定/随机效应模型(Fixed/Random effect model)

- 时序数据(time series)

2. 线性与非线性回归

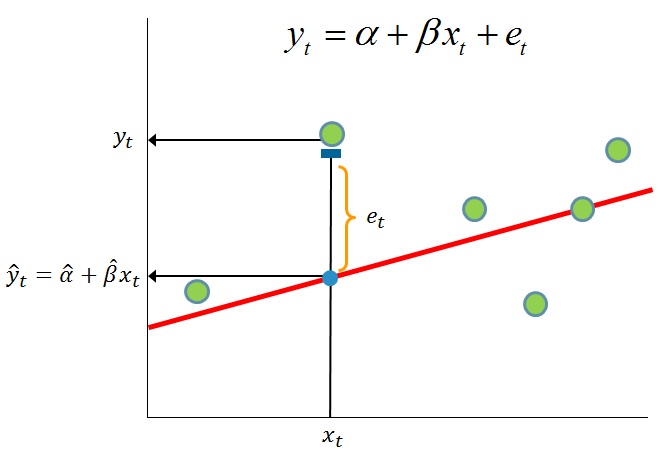

2.1 古典线性回归模型:OLS估计

1. 模型假定

(1) 自变量 与因变量 之间存在线性关系:

(2) 给定数据样本, 维矩阵 满秩:

(3) 随机误差与 相互独立且期望为零:

(4) 随机误差之间相互独立(),且服从同样的正态分布(),用矩阵形式表示如下(其中 为 维单位方阵):

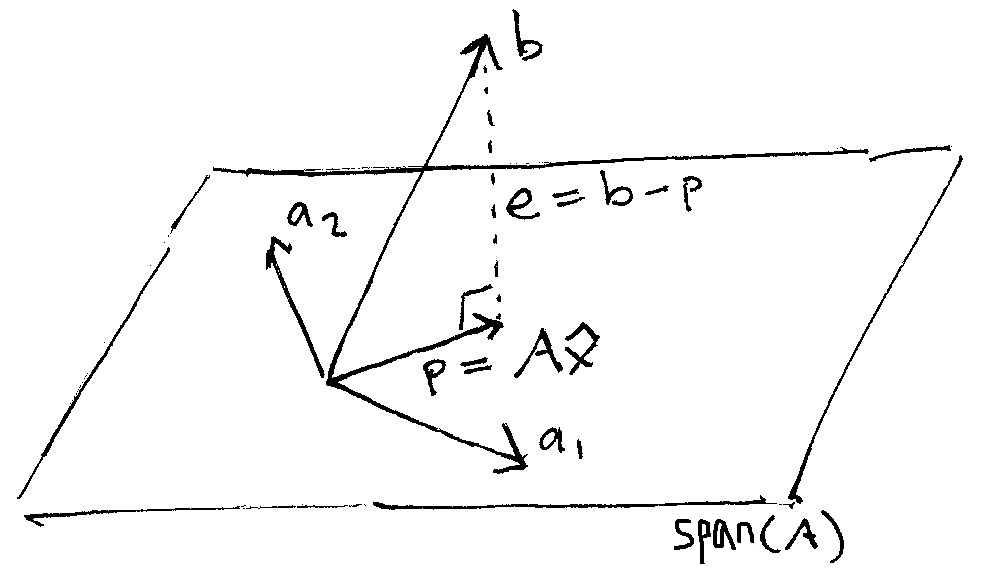

2. 普通最小二乘(OLS)估计

3. OLS估计量的性质

- 无偏性:

- 有效性:

是最佳线性无偏估计量(BLUE), 在所有无偏估计量的方差中最小(Gauss-Markov定理)。 - 一致性:

- 渐进分布:

4. 程序实现

lm()命令和常用设定

head(olsdata)x=as.matrix(olsdata[,2:4])y=as.matrix(olsdata$y)beta_bar=solve(t(x)%*%x)%*%t(x)%*%y # 线性最小二乘估计myOLS=lm(y~x1+x2, data=olsdata) # OLS 回归summary(myOLS) # 报告OLS回归结果round(data.frame(betaOLS=myOLS$coefficients, beta=beta_bar),3) # 结果比较

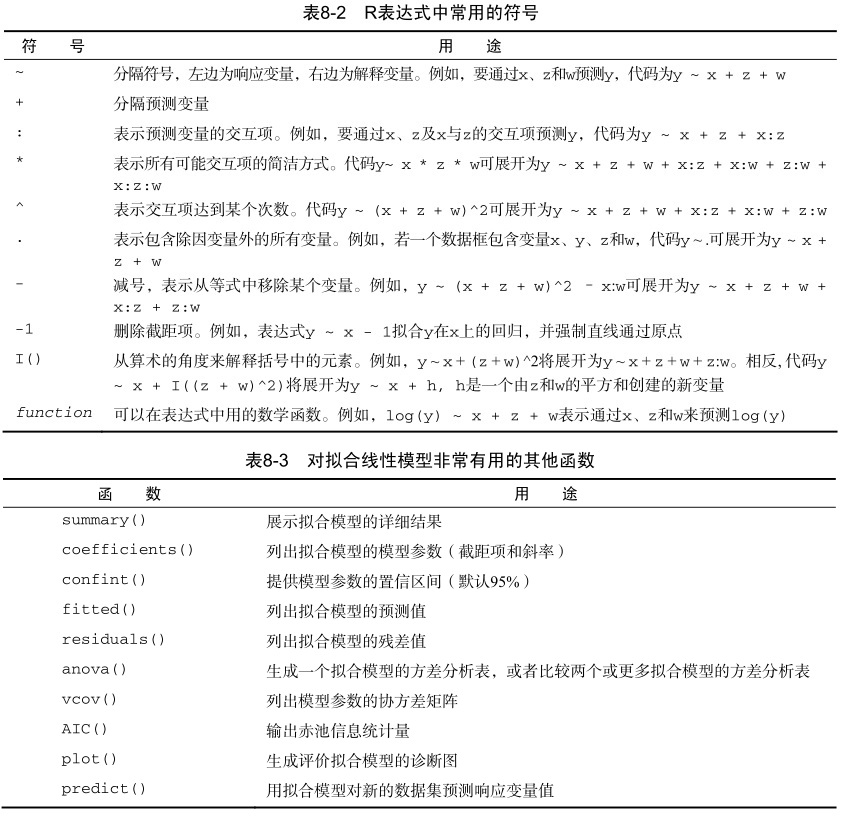

如果某个解释变量是离散变量(如年龄组),想把它设为哑变量,就用factor()。此外Kabacoff(2013)列出了 lm() 的其他常用设定,可以用来在解释变量中加入二次项、交互项,以及去掉某些解释变量:

5. 回归诊断

所谓回归诊断,就是判断回归模型是否符合古典线性回归的各项假定。用 gvlma 包中的 gvlma() 函数可以对模型假定进行综合检验,另外car包则提供了对多重共线性vif()、残差自相关durbinWatsonTest()和异方差ncvTest()等问题的检验命令。

library(gvlma)gvlma(myOLS) # 模型假定是否可接受library(car)vif(myOLS)>4 # 检验多重共线性问题durbinWatsonTest(myOLS) # 检验残差自相关问题ncvTest(myOLS) # 检验异方差问题

当古典线性回归模型的假定不成立时,需要改进估计方法。当假定(3)不成立,解释变量存在内生性问题时,可以通过寻找工具变量的方法解决。由于这种情况在金融数据分析中并不多见,因此不再赘述,下面我们依次介绍违反同方差假定(4)、解释变量线性无性假定(2),以及线性方程关系假定(1)时的处理方法。

2.2 存在异方差和残差自相关时的拓展:GLS估计

古典线性回归模型的假定(4)不成立,存在异方差和残差自相关问题,将影响参数估计的有效性,使置信区间估计和统计检验有误:

广义最小二乘(Generalized least squares, GLS)估计:

由于我们不可能根据 个样本估计出对称矩阵 中的 个元素,因此在实际应用中,一般先做OLS估计,再根据方差检验结果对 的具体形式做简化假定(如只考虑异方差、自相关,或直接假定 的函数形式),最后用简化的 作为 的一致估计,得到FGLS(Feasible GLS)估计量。

以前面对

olsdata的myOLS估计为例,检验结果表明在8%的显著性水平上存在异方差问题,这种情况下对 的估计无偏,但不再有效,因此要对估计出的参数标准差做相应调整:

library(sandwich)sd=sqrt(diag(vcov(myOLS)))sd_adjust=sqrt(diag(vcovHC(myOLS))) # 如果不仅有异方差,还有残差的自相关,用 vcovHAC() 代替round(data.frame(sd, sd_adjust),3) # 比较 beta 的标准差library(lmtest)coeftest(myOLS,vcov=vcovHC) # 报告调整标准差后的结果

2.3 多重共线性与模型选择

如果解释变量很多,就很容易出现变量之间存在共线性,或者有的回归系数不显著的情况,此时我们需要对解释变量做出取舍,以决定最终的回归方程,这就是模型选择问题。具体可以通过anova()和AIC()命令来实现:

ols1=lm(y~x1+x2, data=olsdata) # 两个待比较的模型ols2=lm(y~x1, data=olsdata)anova(ols1,ols2) # 两个模型是否显著不同AIC(ols1,ols2) # 两个模型的AIC值,选择AIC较小的模型

2.4 非线性回归模型:NLS估计

放弃古典线性回归模型的假定(1),允许自变量和因变量之间存在非线性关系:

如经济学问题中的CES生产函数估计等。相应的非线性最小二乘(NLS)估计为:

假定待估方程为:

nls.sol<-nls(Y~a+(0.49-a)*exp(-b*(X-8)), # 设定方程start = list( a= 0.1, b = 0.01 ), # 参数初始值data=nlsdata) # 数据summary(nls.sol) # 报告NLS回归结果

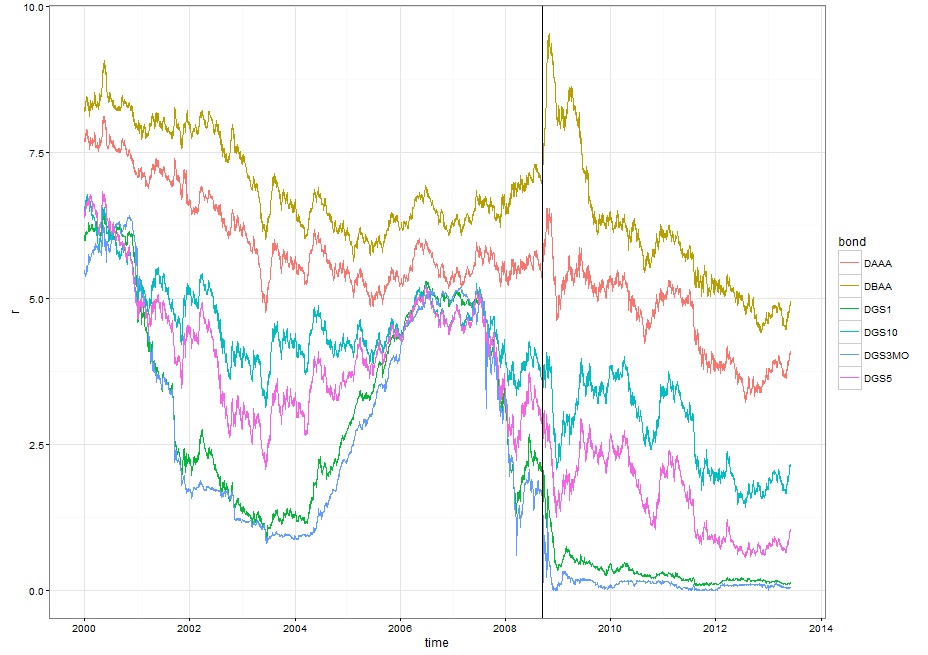

3. 应用:检验CAPM模型

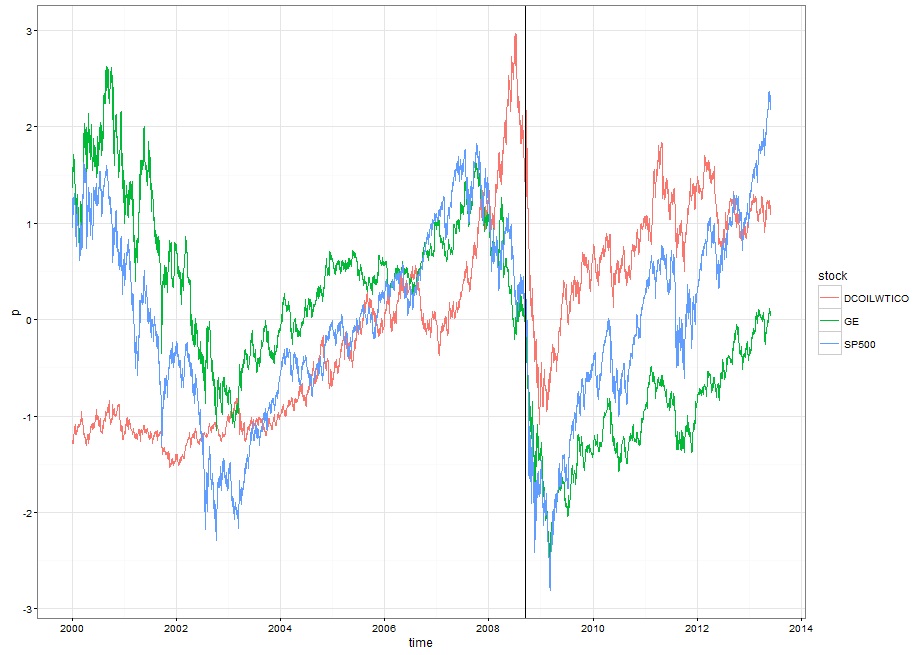

# 1. 加载数据class(casestudy1.data0.00)head(casestudy1.data0.00)time=index(casestudy1.data0.00, format ='%Y-%m-%d')data=data.frame(time,coredata(casestudy1.data0.00))names(data)# 2. 选取部分数据作图# GE | GE stock# SP500 | S&P500 Index# DGS3MO | 3-Month Treasury, constant maturity rate# DGS1 | 1-Year Treasury, constant maturity rate# DGS5 | 5-Year Treasury, constant maturity rate# DGS10 | 10-Year Treasury, constant maturity rate## DAAA | Moody's Seasoned Aaa Corporate Bond Yield# DBAA | Moody's Seasoned Baa Corporate Bond Yield ## DCOILWTICO | Crude Oil Prices: West Text Intermediate (WTI) - Cushing, Oklahoma## GE、SP500和油价stockdata=data[,c("GE","SP500","DCOILWTICO")]mapstock=scale(stockdata,center=T) # Scaling and Centering of Matrix-like Objectsmapstock=data.frame(time, mapstock)%>%gather(stock, p, -time)Lehman=min(which(mapstock$time ==as.Date("2008/9/15",tz="CST")))ggplot(mapstock,aes(x=time, y=p, color=stock)) +geom_line() +geom_vline(aes(xintercept = as.numeric(time[Lehman]))) +theme_bw()## 3个月、1年、5年、10年期国债,及AAA和BAA企业债bonddata=data[,c(1,7:12)]mapbond=gather(bonddata, bond, r, -time)ggplot(mapbond,aes(x=time, y=r, color=bond)) +geom_line() +geom_vline(aes(xintercept = as.numeric(time[Lehman]))) +theme_bw()

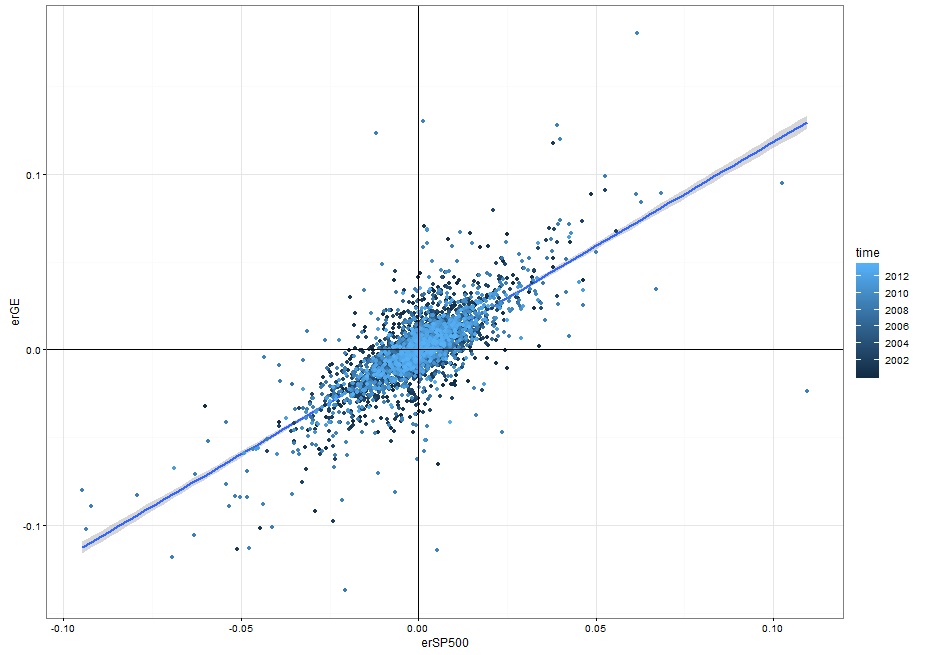

# 3. 计算指标# (1)日收益率r=diff(log(casestudy1.data0.00[,c("GE","SP500","DCOILWTICO")]))time=index(r)r=data.frame(time,coredata(r))# 注意:计算无风险债券的日收益率,需要将年化收益率转化为按360个交易日计算的日收益率rf<-log(1 + .01*coredata(casestudy1.data0.00[-1,"DGS3MO"]) *diff(as.numeric(time(casestudy1.data0.00)))/360)dimnames(rf)[[2]]="rf"# (2) 计算超额收益并作图erGE=r$GE-rfdimnames(erGE)[[2]]="erGE"erSP500=r$SP500 - rfdimnames(erSP500)[[2]]="erSP500"erOIL=r$DCOILWTICO - rfdimnames(erOIL)[[2]]="erOIL"capmdata<-data.frame(time, erGE, erSP500, erOIL)dim(capmdata)ggplot(capmdata,aes(x=erSP500,y=erGE,color=time)) +geom_smooth(method="lm") +geom_point() + geom_vline(xintercept = 0) + geom_hline(yintercept = 0) +theme_bw()

# (3) OLS回归检验CAPM模型lmfit0<-lm(erGE ~ erSP500, data=capmdata) # 回归结果存为 lmfit0 对象names(lmfit0) # 查看对象中的内容summary(lmfit0)lmfit1<-lm( erGE ~ erSP500 + erOIL, data=capmdata) # 用油价做为宏观因子summary.lm(lmfit1)

课后练习

将企业债也视为一种风险资产,用1年期国债作为债券市场指数,计算两种企业债(AAA和BAA)的 系数,并检验CAPM模型。

先用下面的命令将日数据转换为月度数据,再用GE数据检验CAPM模型

library(xts)data.monthly <- casestudy1.data0.00[endpoints(casestudy1.data0.00, on="months", k=1), ]time.monthly=format(index(data.monthly),'%Y%m')data.monthly=data.frame(time=time.monthly,coredata(data.monthly))head(data.monthly)

参考资料

- MIT Open Course Topics in Mathematics with Applications in Finance (18.S096), Case studies 1

- Kleiber, C. and A. Zeileis 2008: Applied Econometrics with R (Use R!), Springer

- R.I. Kabacoff著:《R语言实战(第2版)》,王小宁、刘撷芯、黄俊文译,人民邮电出版社,2016

- 薛毅、陈立萍编著,2012:《统计建模与R软件》,清华大学出版社